LUXEMBURGO, LU — Nordea Asset Management (NAM) celebra el 5º aniversario de Nordea 1 – Global Diversity Engagement Fund (BP-USD LU1939214778; BI-USD LU1939215403), una solución que invierte en empresas líderes en diversidad y colabora con aquellas que buscan mejorarla, con el propósito de impulsar tanto rendimientos financieros como elel cambio social1.

El Día Internacional de la Mujer es una buena ocasión para celebrar el 5º aniversario del Nordea 1 – Global Diversity Engagement Fund («el Fondo»), una solución temática de renta variable global gestionada por las gestoras Julie Bech y Audhild Aabø, que se han comprometido en invertir en empresas con prácticas de diversidad más sólidas y una presencia femenina más equilibrada.

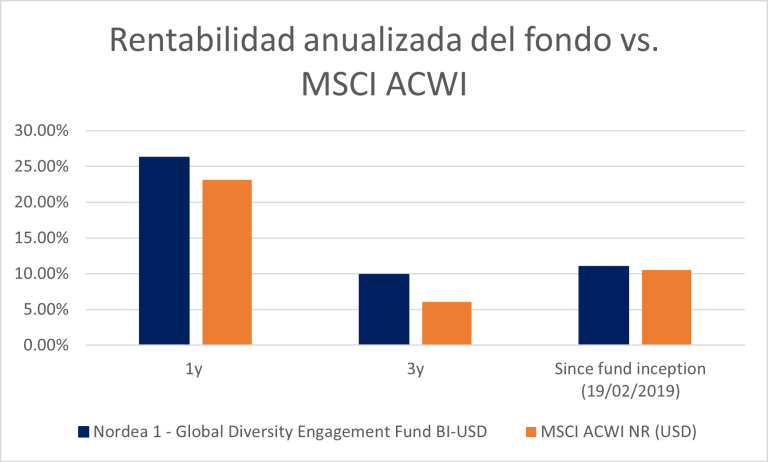

La solución cuenta con una calificación de cinco estrellas por Morningstar2, y se basa en amplias investigaciones que confirman que las empresas con una mayor diversidad e inclusión tienen una ventaja competitiva sobre sus homólogas. Como resultado, el equipo de inversión está comprometido en ayudar a las empresas a fortalecer y compartir las mejores prácticas en Diversidad e Inclusión. Al hacerlo, buscan aportaraportar valor a largo plazo. En su quinto aniversario, el Fondo (BI USD) ha obtenido un 69% de rentabilidad desde su creación, superando a su índice de referencia en 3.4%3. Ver gráfico a continuación.

Cualquier decisión de inversión en los subfondos debe tomarse sobre la base del folleto actual y del Documento de Datos Fundamentales (DFI). Para más información sobre los aspectos del fondo relacionados con la sostenibilidad, visite: nordea.lu/SustainabilityRelatedDisclosures.

1 No puede garantizarse la consecución de un objetivo de inversión, los rendimientos previstos y los resultados de una estructura de inversión.

2 © 2024 Morningstar, Inc. Todos los derechos reservados a 31/01/2024. El Rating Morningstar es una evaluación de la rentabilidad pasada de un fondo -basada tanto en la rentabilidad como en el riesgo- que muestra cómo se comparan inversiones similares con sus competidores. Una calificación alta no basta por sí sola para tomar una decisión de inversión.

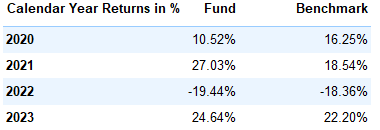

3 Fuente: Nordea Investment Funds S.A, fecha: 21.02.2019 – 21.02.2024. Para la clase de acciones BI-USD, rentabilidad calculada VL a VL (neto de comisiones e impuestos luxemburgueses) en la divisa de la respectiva clase de acciones, ingresos brutos y dividendos reinvertidos, excluidos los gastos iniciales y de salida a 29.02.2024. Los gastos iniciales y de salida podrían afectar al valor de la rentabilidad. Las rentabilidades pasadas no son un indicador fiable de los resultados futuros y es posible que los inversores no recuperen la totalidad del importe invertido. Si la moneda de la clase de acciones respectiva difiere de la moneda del país en el que reside el inversor, la rentabilidad representada podría variar debido a las fluctuaciones monetarias. Índice de referencia: MSCI ACWI Index (Rentabilidad neta). El índice de referencia se utiliza únicamente a efectos comparativos.

4 McKinsey & Company, Diversity, Equity and Inclusion Lighthouse 2023, Jan 2023

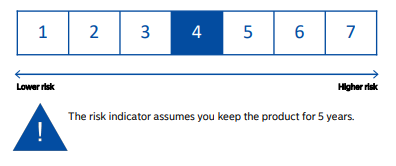

El indicador resumido de riesgo es una guía del nivel de riesgo de este producto en comparación con otros productos. Muestra la probabilidad de que el producto pierda dinero debido a los movimientos de los mercados o a que no podamos pagarle. Hemos clasificado este fondo como 4 de 7, que es una clase de riesgo medio. Esto califica las pérdidas potenciales de la rentabilidad futura a un nivel medio, y las malas condiciones del mercado podrían afectar a la capacidad del fondo para pagarle. Este riesgo no se tiene en cuenta en el indicador mostrado anteriormente. Para más información sobre los riesgos a los que está expuesto el fondo, consulte la sección «Descripción de riesgos» del folleto. Otros riesgos relevantes para el PRIIP no incluidos en el indicador de riesgo resumido:

Riesgo de recibo de depósito: Los recibos de depósito (certificados que representan valores mantenidos en depósito por instituciones financieras) conllevan riesgos de valores ilíquidos y de contraparte. Riesgo de derivados: Pequeños movimientos en el valor de un activo subyacente pueden crear grandes cambios en el valor de un derivado, haciendo que los derivados sean altamente volátiles en general, y exponiendo al fondo a pérdidas potenciales significativamente mayores que el coste del derivado. Riesgo de los mercados emergentes y fronterizos: Los mercados emergentes y fronterizos están menos establecidos y son más volátiles que los mercados desarrollados. Implican riesgos más elevados, en particular riesgos de mercado, de crédito, jurídicos y de divisas, y es más probable que experimenten riesgos que, en los mercados desarrollados, se asocian a condiciones de mercado inusuales, como los riesgos de liquidez y de contraparte. Riesgo de manipulación de valores: Algunos países pueden restringir la propiedad de valores a personas ajenas a la empresa o pueden tener prácticas de custodia menos reguladas. Riesgo fiscal: Un país podría modificar sus leyes o tratados fiscales de manera que afecten al fondo o a los accionistas.